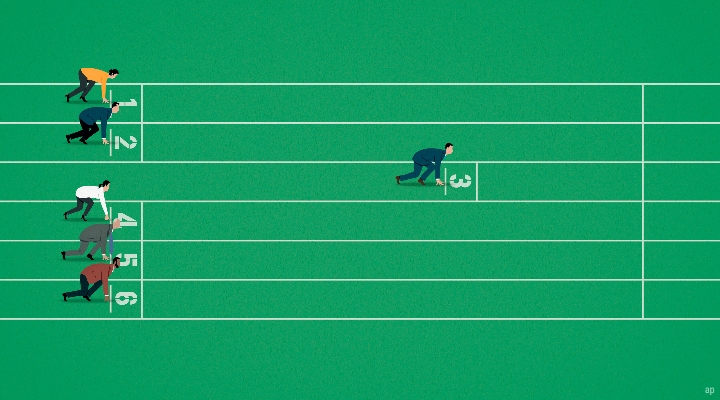

Aktier ger en avgörande fördel framför räntepapper. Obligationer ger normalt samma utdelning (kupong) varje år under hela löptiden, medan framgångsrika börsföretag höjer den årliga utdelningen till aktieägarna, ofta varje år. Å andra sidan kan bolagsstämman i börsföretag som får problem besluta att helt slopa årets utbetalning – ofta under perioder när aktiekursen dessutom går ned.

När jag började arbeta som ekonomijournalist 1989 så var utdelningarna en viktig del av aktieanalysen, framför allt att försöka göra prognoser för hur börsföretagens utbetalningar till ägarna skulle utvecklas i framtiden. Ett viktigt nyckeltal var direktavkastningen (prognosen för nästa utdelning i procent av aktiekursen). Men under 1990-talet flyttades fokus allt mer till andra nyckeltal som kassaflöden, tillväxt i försäljning och redovisade vinstmarginaler.

Skatteregler tvingar fonder dela ut

Fonder ger också utdelningar en gång per år, men även om dessa också är en slags direktavkastning och ofta anges i procent av andelskursen, så orsakas de inte av ett krav från andelsägarna att få utbetalningar (för andelarna går att lösa in varje dag). Istället är fondernas utdelning främst orsakade av skatteregler som tvingar även fonder att betala ut pengar, för att undvika en nackdel för direktägda aktier vars utdelningar beskattas vid utbetalningen. Fonder som slipper ge utdelningar (till exempel i Luxemburg och Finland) har varit bättre vid långsiktigt direktägt sparande, eftersom en större skattekredit byggs upp som avkastar extra.

Vanliga människor som sparar i aktier eller fonder missuppfattar ofta utdelningarna och tror till exempel att det är en fördel att köpa strax före en utdelning för att på så sätt få en extra slant utbetald. Men kursen för både aktie och fonden ska falla lika mycket samma dag som rätten till utdelning avskiljs, allt annat lika. Och eftersom utdelningen som sagt dessutom beskattas, så är det snarare risk att det blir en nackdel att köpa strax före den årliga utdelningen.

Ny svensk fondskatt

Nu ska reglerna för beskattning av fonder ändras, regeringen lämnade en lagrådsremiss i början av veckan. Som jag skrev för drygt ett år sedan i ”Dolda motiv bakom kritiken av nya fondskatten” (länk ovan till höger) så är den nya skatten på 0,12 procent av fondkapitalet per år väldigt låg . Och fondernas utdelningar kommer därmed i de flesta fall att upphöra – knappast saknade av någon.

Dock finns aktiefonder som fokuserar på utdelningar i ett annat perspektiv, nämligen fonder vars förvaltare försöker tjäna på att köpa aktier o de börsföretag som ger högst direktavkastning, alternativt de börsföretag som troligen kommer att öka sina utdelningar snabbast.

Dessa aktiefonder är vanliga hos utländska fondföretag och har ofta ordet ”dividend” i namnet (det engelska ordet för ”utdelning”). Just nu finns drygt tjugo olika fonder med här på Morningstar med detta fokus, alla utländska. Nog är det lite märkligt att ingen svensk bank eller försäkringsbolag har startat en aktiefond som fokuserar på att hitta aktier med hög utdelning?

I dag träffade jag en förvaltare av denna typ av fond. Argumenten känns bekanta, basen är historiska data som visar att börsföretag som ger hög utdelning till aktieägarna och i framtiden höjer denna utdelning även totalt sett (inklusive aktiekursens uppgång) ger högre avkastning. Problemet, som jag inte ser någon lösning på, är att bevisa att det är just fokus på höga utdelningar som är nyckeln till hög avkastning för fonden. En annan förvaltare som istället fokuserar på att hitta börsföretag som kommer att förbättra vinster eller marginaler framöver kan ju lyckas lika bra, fast inte för att dessa börsföretag i takt med framgången höjer sina utdelningar. Och alla förvaltare av aktiefonder har förstås möjlighet att välja en aktie för att den ger hög direktavkastning.

Egna aktier roligare

Å andra sidan minns jag tydligt från början av 1990-talet, när jag hade ett stort eget sparande i aktier, att det kändes extra bra att på våren få utdelning från sina aktier. Känslomässigt så var det ”gratis pengar” för aktierna hade man ju kvar – plus att när åren gick och utdelningen höjdes så fick man till slut en rejäl slant varje år jämfört med vad aktierna en gång kostade i inköp.

Mitt tips till dig som är intresserad av en årlig utdelning är därför att leta efter aktier i bra svenska börsföretag som även ger hög direktavkastning. Det kan bli både roligare och mer lönsamt än fonder.

Enligt Aktieindikatorn (som jag skötte för snart 20 år sedan) i senaste numret av Affärsvärlden så är direktavkastning på Stockholmsbörsen i snitt 3,7 procent och det finns gott om aktier som ger över 5 procent utdelning i förhållande till aktiekursen. Om du lyckas pricka rätt och väljer företag som utvecklas oväntat starkt de närmaste åren, så kan du snart äga en aktieportfölj som ger utbetalningar på mer än 10 procent av insatsen varje år – en skön känsla!

Nackdelen med egna aktier är att det egna ansvaret är större – så fördelen med en”dividend”-fond är just att fondbolagets förvaltare håller koll på den ekonomiska utvecklingen, ser till att riskspridningen blir bra och försöker undvika börsföretag som är på väg att få problem. Som vanligt är fonder bekvämare och tryggare än att vara sin egen förvaltare.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NNGJ3G4COBBN5NSKSKMWOVYSMA.png)