Torsdag förra veckan lanserade irländska Moneymate ett eget fondbetyg i Sverige. Eftersom jag skapade de allra första fondbetygen i Sverige hösten 1993, så är det kul att så många andra har följt efter genom åren – behovet finns uppenbarligen.

Fast det är svårt att lyckas. Alla de 5-6 varianter av fondbetyg som fanns i Sverige på 1990-talet har slutat beräknas, av olika anledningar. De jag skapade åt tidningen Affärsvärlden dog strax efter att jag bytte jobb till Morningstar. Och alla fondbetyg har svagheter och brister (se ”Fondbetyg måste vara kompromiss”).

Men jag är extra skeptisk till att den metodik som Moneymate

har skapat, för deras ”Fund Ratings” är enligt beskrivningen av beräkningen (länkar ovan till höger) en variant på de fondbetyg som fanns i tidningen Aktiespararen i mitten på 1990-talet – nu knappast saknade av någon.

Bara fem risknivåer

Moneymates fondbetyg räknas fyra gånger per år och de som offentliggjordes förra veckan är räknade per sista december förra året. Morningstar har redan uppdaterat fram till 28 februari och betygen räknas om en gång per månad – en skillnad på två månader. Just nu betyder detta att den branta nedgången på många tillväxtmarknader under januari och februari inte är med i Moneymates betyg.

En annan skillnad är att Morningstar räknar betyg även baserat på historik 5 år och 10 år bakåt, om fonden har funnits så länge. Moneymate räknar bara baserat på tre års historik. Det betyder att Morningstar straffar fonder även för gamla synder, medan det hos Moneymate är lättare att få högt betyg med hjälp av en lyckad chansning ett enskilt år.

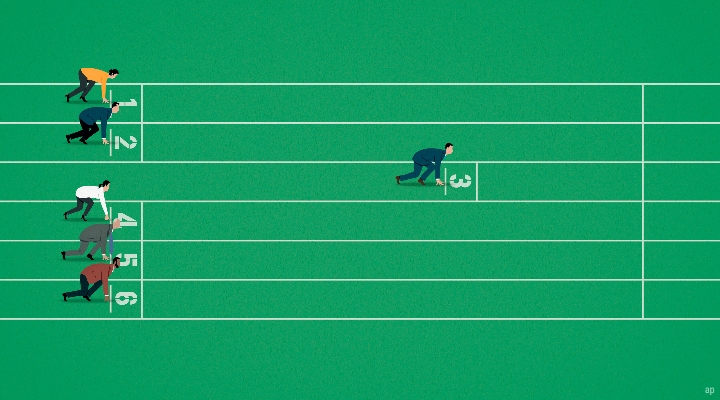

Störst är dock skillnaden i det inledande urvalet av vilka fonder som jämförs med varandra. Morningstar har över hundra kategorier där fonder först placeras beroende på de faktiska innehaven i fonden, medan Moneymate istället först delar in fonderna i bara fem risknivåer (baserat på historisk standardavvikelse under tre år). Innan jag förklarar den avgörande effekt detta har på vad fondbetyget säger, så blir skillnaden lättar att förstå med två konkreta exempel:

| Bara höga fondbetyg… | ||

| Enbart aktier i småbolag på Stockholmsbörsen, fondbolag registrerade i Sverige, fondnamn |

Morningstar Rating 2011-02-28 |

Moneymate Rating 2010-12-31 |

| Lannebo Småbolag | 5 | 5 |

| Strand Småbolag | 5 | saknas |

| AMF Aktiefond Småbolag | 3 | 5 |

| Carlson Småbolag | 3 | 5 |

| Handelsbanken Svenska Småbolag | 3 | 5 |

| Skandia Småbolag Sverige | 3 | 5 |

| Swedbank Robur Småbolagsfond Sverige | 3 | 5 |

| Humle Småbolagsfond | 2 | saknas |

| Länsförsäkringar Småbolag | 2 | 5 |

| Remium Småbolag Sverige | 2 | saknas |

| SEB Sverigefond Småbolag | 2 | 5 |

| SEB Sverigefond Småbolag Chans/Risk | 2 | 4 |

| Swedbank Robur Stella Småbolag | 2 | 4 |

| Banco Småbolag | 1 | 5 |

| Snitt | 2,7 | 4,8 |

Det första exemplet är småbolagsfonder som placerar enbart på Stockholmsbörsen. De har stigit i snitt 29 procent de senaste tre åren fram till 28 februari, enligt Morningstars fondindex. Värdeökningen är betydligt bättre än snittet för alla aktiefonder, som bara segat sig upp 1 procent på tre år – effekten är att med Moneymates urval vid jämförelsen, där svenska småbolagsfonder jämförs med andra fonder som haft lika stor variation i avkastningen (ett vanligt sätt att beräkna risk), så får alla utom två av dessa småbolagsfonder högsta betyg 5.

Därmed har inte fondspararna särskilt mycket hjälp av Moneymates fondbetyg när de ska välja småbolagsfond, för deras ”Fund Ratings” säger bara att nästan alla lyckats klart bättre än snittet för andra aktiefonder med ungefär samma historiska variation i avkastningen.

| … eller nästan bara låga? | ||

| Köper aktier i hela Europa, fondbolag registrerade i Sverige, fondnamn |

Morningstar Rating 2011-02-28 |

Moneymate Rating 2010-12-31 |

| Brummer Arbor European | 5 | 3 |

| Danske Invest Sverige/Europa | 5 | 4 |

| Danske Invest Utland | 5 | 3 |

| Nordea Selekta Europa | 5 | 3 |

| Swedbank Robur Europafond Mega | 4 | 1 |

| Öhman Etisk Index Europa | 4 | 2 |

| Banco Etisk Europa | 3 | 1 |

| Folksam Aktiefond Europa | 3 | 2 |

| Handelsbanken Europafond | 3 | 1 |

| Handelsbanken Europafond Index | 3 | 2 |

| Lundmark & Co Aktiv Europa | 3 | 2 |

| Skandia Aktiefond Europa | 3 | 2 |

| Swedbank Robur Europafond | 3 | 1 |

| Catella Europa | 2 | 1 |

| SEB Europafond | 2 | 1 |

| SEB Europafond Offensiv | 1 | 1 |

| SEB Europeisk Aktieportfölj | 1 | saknas |

| Swedbank Robur Stella Europa | 1 | 1 |

| Snitt | 3,1 | 1,8 |

Motsatsen syns i ovanstående tabell, där nästan hälften av de svenska Europafonderna får lägsta betyg 1. Förklaringen är främst att vanliga Europafonder (Morningstar kategori ”mix bolag”) som är registrerade i Sverige i snitt har backat 10 procent de senaste tre åren, fram till 28 februari. Värdeminskningen är ännu större den tidsperiod Moneymate mäter, medan t ex USA-fonder och globalfonder har klarat sig bättre.

Men nog verkar det lite konstigt för en normal fondsparare att ingen svensk Europafonder får fondbetyg 5 av Moneymate och bara en får betyg 4. Med Morningstars metodik ligger däremot snittbetyget inom kategorin alltid stabilt kring 3 och hela skalan 1-5 används, vilket rimligen är en fördel för sparare som vill använda betygen för att sortera fonder.

Hitta skicklighet

Den avgörande funktionen hos fondbetyg är nämligen att hitta skicklighet hos förvaltare, jämfört med andra fonder i samma kategori, samt att varna för fonder som återkommande presterar dåligt jämfört med konkurrenterna. Dessutom kan fondbetyg hjälpa till att påminna om att även skillnader i risktagande och avgifter bör spela roll vid utvärderingen av historisk avkastning. Men så vitt jag förstår misslyckas Moneymate även med detta.

För att hjälpa fondspararna gäller det att försöka rensa bort skillnader som beror på att länder och branscher utvecklas olika. Morningstar har därför delat in fonderna globalt i drygt 200 kategorier. För om en förvaltare råkar ha ansvaret för till exempel en Japanfond, så var det inte förvaltarens fel att hela Tokyobörsen föll efter tsunamin för två veckor sedan. Valet av land har ju gjorts av kunden eller kundens rådgivare, som har valt att köpa aktier i just Japan.

Slutligen tycker jag det är värt att upprepa att tre år bakåt är för kort tid att beräkna standardavvikelse på, om man vill ha ett stabilt mått på risken hos en viss typ av aktieplaceringar (mer om det i "3 år är för lite för att skatta fonders risk", länk ovan till höger). Därför är det uppenbart felaktigt att som Moneymate ge intrycket att utvecklingen en så kort historisk tidsperiod kan tala om storleken på risken att förlora pengar framöver.

Alla metoder för att sätta fondbetyg är som sagt kompromisser, som i bästa fall kan hjälpa till att sortera fram vilka fonder som är värda att granska närmare. Men mitt tips är att vara extra skeptisk till Moneymate Fund Ratings.